El Mapa de la Moda 2019 (II): Los titanes de los grandes almacenes

Sears sigue sacudiendo el mapa de los grandes almacenes tras protagonizar la mayor crisis del sector en la última década.

7 may 2019 - 04:47

En un contexto de cambios acelerados, incertidumbre y transformación radical del sector, ni si quiera los grandes tienen su lugar asegurado en el olimpo de la moda. Por octavo año consecutivo, Modaes.es vuelve a realizar la serie El Mapa de la Moda, que realiza un recorrido por los principales operadores del sector y su evolución durante el último ejercicio.

¿Quién lidera el negocio de la moda infantil? ¿Quién pierde posiciones en los grandes almacenes? ¿Se mantiene el top 3 de la gran distribución?

Patrocinado por Mixer&Pack, El Mapa de la Moda es un documento de consulta para los empresarios, directivos y profesionales del negocio de la moda y de sus sectores auxiliares. Cada capítulo figurará en Modaes.es como un artículo de análisis, para más tarde pasar a formar parte de un Dossier de consulta disponible en Modaes.es.

Los grandes almacenes siguen en busca de la rentabilidad mientras esquivan los golpes del Apocalipsis Retail. En el último ejercicio, la crisis del modelo casi se cobra un operador histórico: Sears. El grupo estadounidense sacudió nuevamente el mapa mundial de los grandes almacenes con su entrada en los juzgados el pasado octubre.

Ahora, la compañía está en manos de su ex consejero delegado, Edward Lampert, y ha puesto el contador a cero para volver a ganarse un lugar en el top 3 del ránking global. Mientras que El Corte Inglés se mantiene como el mayor grupo de Europa, Marks&Spencer le ha arrebatado la sexta posición a Falabella. Sin embargo, el grupo chileno ha vuelto a ser la única empresa latinoamericana en el listado, mientras que la japonesa Isetan volvió a ser el mayor actor de Asia.

El sector ha vuelto a cerrar otro año atravesado por cambios de directivos, cierres y ajustes económicos. Al mismo tiempo en que los grupos estadounidense se encuentran en el comienzo o mediados de sus planes de reestructuración, otras compañías apostaron el último año por acelerar su presencia online y mejorar su estrategia omnicanal.

Los cambios internos que protagonizaron empresas como Macy’s, JC Penney o Mark&Spencer opacaron la expansión internacional del sector de los grandes almacenes. El Corte Inglés fue una de las pocas compañías del sector que creció en el extranjero durante el último año.

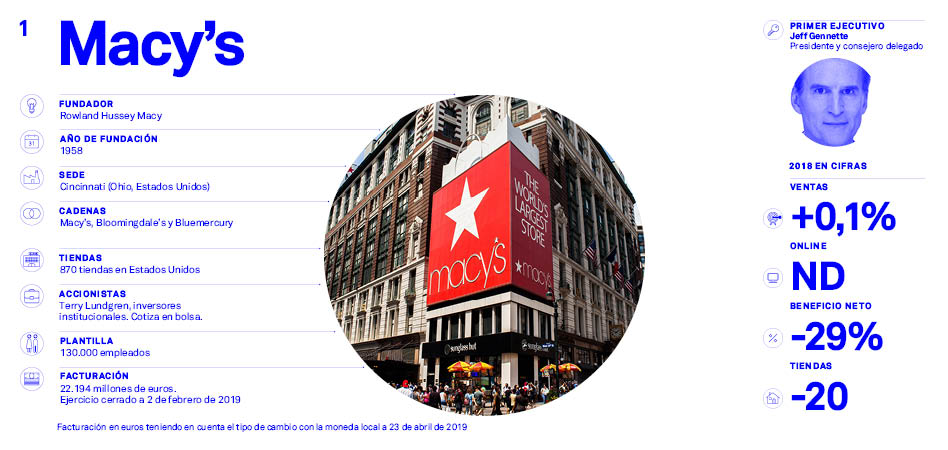

Macy’s, paso en falso para volver a los recortes

Cuando parecía que encontraba luz al final del túnel, el número uno de los grandes almacenes volvió a tropezar. A pesar de seguir adelante con su plan de reorganización, Macy’s cerró el ejercicio 2018 con una caída a doble dígito de su beneficio.

En el último año, el titán estadounidense de los grandes almacenes siguió adelante con su plan North Star Strategy, puesto en marcha en 2017, termina de dar sus frutos. Sin embargo, desde Macy’s insisten en que la estrategia, basada en cinco pilares, va por buen camino y que la empresa se encuentra en mejor forma que un año atrás.

“El ejercicio 2018 ha sido un año muy importante para Macy’s, ya que cambiamos el curso de la compañía, lo que nos llevó a incrementar nuestras ventas comparables”, sentenció Jeff Gennette, consejero delegado de Macy’s, en la presentación anual de sus resultados financieros.

La compañía estadounidense siguió apostando por su programa de fidelización, que incrementó sus miembros un 10% en 2018. Otra de las estrategias que llevó adelante Macy’s en el último año fue la de incrementar su formato de tiendas outlet Backstage. Su red de tiendas también continuó su ajuste en el pasado ejercicio, con la remodelación de cincuenta grandes almacenes, que fueron los que auparon las ventas del grupo, según detalla la empresa.

En cuanto a su estrategia omnicanal, Macy’s siguió impulsando su servicio de click and collect, que copó el 25% de las ventas en el ejercicio 2018. La compañía también aceleró su servicio de venta directa en su plataforma de ecommerce.

Tras encoger un 30% su beneficio en 2018, Macy’s anunció un nuevo plan de ajuste para 2019, que contempla el despido de un centenar de trabajadores. Con dicha reestructuración, el grupo estadounidense pretende ahorrar cien millones de dólares y comenzar a ver resultados en 2019.

Kohl’s, omnicanalidad e innovación para seguir en el podio

Kohl’s se mantiene por segundo año consecutivo en el segundo puesto del ránking mundial de los grandes almacenes. La compañía estadounidense, que cambió el año pasado de consejero delegado, consolidó su posición aupada por el hundimiento de su rival Sears y por mantener a la omnicanalidad en el centro de su estrategia.

En 2018, Kohl’s incrementó sus ventas a doble dígito, a pesar de haber situado su resultado neto a la baja. La empresa de Wisconsin, cuyos clientes tiene, de menida. 50 años, se marcó el objetivo de seducir al consumidor millennial.

En el último ejercicio, el segundo mayor grupo de grandes almacenes del mundo unió fuerzas con Amazon para ganar mayor visibilidad en el canal online y además reforzó su negocio de moda athleisure y activewear. Kohl’s también reordenó su parque de tiendas, con la apertura de grandes almacenes de menor tamaño, con superficies de 10.700 metros cuadrados.

Con el fin de mejorar su rentabilidad, el grupo estadounidense basó su estrategia en el último año en reducir su inventario. Kohl’s también reordenó sus equipos de trabajo para recortar gastos.

El Corte Inglés, pugna por el poder y relevo histórico

El grupo madrileño ha cerrado uno de sus ejercicios más convulsos internamente, pero se mantuvo nuevamente en la tercera posición del mapa mundial de grandes almacenes. El Corte Inglés atravesó un año marcado por la batalla interna de la compañía de grandes almacenes, que culminó con la salida de su presidente Dimas Gimeno de la empresa.

En junio, Jesús Nuño de la Rosa, hombre de confianza de las hermanas Álvarez, fue nombrado nuevo presidente de El Corte Inglés, el primero que no pertenece a la familia fundadora.

A principios de 2018, El Corte Inglés pactó la refinanciación de su deuda de 3.650 millones de euros con una decena de entidades bancarias y acordó la emisión de bonos por seiscientos millones de euros. En paralelo, la empresa siguió adelante con su plan de desinversiones, sacando al mercado una cuota de activos inmobiliarios valuada en 2.000 millones de euros.

La digitalización continuó siendo el principal reto para la empresa española en el último ejercicio. Las ventas online de El Corte Inglés crecieron un 26% y el número de pedidos en este canal avanzó un 32% respecto al año anterior. Además, la compañía selló una alianza con el gigante chino Alibaba para introducir sus marcas propias y de terceros en Tmall y Aliexpress.

En el último año, El Corte Inglés también aceleró su internacionalización. La empresa comenzó a operar Sfera en los grandes almacenes Siman, estrenando su presencia en Centroamérica. Por otro lado, el grupo puso un canon fijo a las marcas que operan en sus tiendas físicas, con el fin de mejorar sus márgenes por metro cuadrado.

Otro de los movimientos que sacudió a El Corte Inglés durante el último año fue la entrada del inversor qatarí Al Thani, quien acordó con la compañía en 2015 un préstamo convertible en acciones en tres años, que venció en julio de 2018. Entonces, Al Thani cobró 225 millones de euros por los intereses del préstamo y se convirtió en el primer inversor ajeno al círculo íntimo de El Corte Inglés en el accionariado de la empresa madrileña.

Sears, de los juzgados a ser salvada por Lampert

Sears sacudió el mapa de los grandes almacenes nuevamente, pero esta vez, de manera más brusca. Una de las mayores víctimas del Apocalipsis retail, que acumulaba varios ejercicios en rojo, entró en concurso de acreedores el 15 octubre, encendiendo las alarmas del sector.

Su caída había sido prevista por varios analistas, que criticaban a un modelo de negocio antiguo y un exceso de metros cuadrados. Sears, que estuvo durante varios años en el top 3 de los mayores grupos del mundo de grandes almacenes, se acogió al chapter 11 a finales de 2018, tras acumular deudas de más de 134 millones de dólares. De hecho, el grupo dejó de presentar sus resultados financieros en el segundo semestre del último ejercicio.

Edward Lampert, ex presidente y consejero delegado del grupo estadounidense, se transformó en el hada madrina de Sears, al rescatar la compañía por 5.200 millones de dólares. Tras la operación, Sears volvió a sacar la tijera y comunicó el cierre de 182 grandes almacenes en su mercado local y el despido de cerca de 70.000 trabajadores. La compañía estadounidense está liderada por un equipo compuesto por su director financiero, la responsable del área digital y experiencia al cliente y la responsable de moda y calzado.

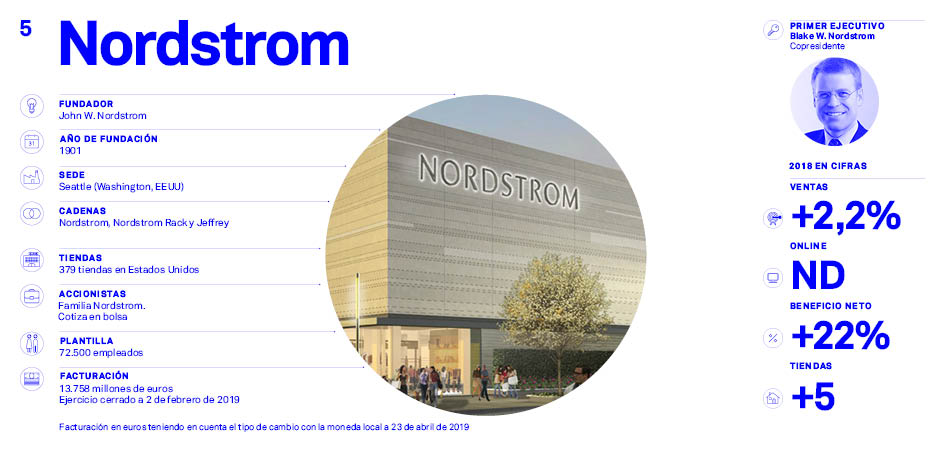

Nordstrom sigue esquivando el vendaval con un nuevo presidente

Nuevamente en la quinta posición, Nordstrom ha cerrado un año “de continuo crecimiento”, tal y como lo ha calificado la empresa. El grupo estadounidense es uno de los pocos grupos del país que se puede jactar de acumular un lustro de ventas al alza. La empresa recalcó también que encadena diez ejercicios con más de 10.000 millones de dólares de flujo de caja.

En el último ejercicio, Nordstrom nombró a Brad Smith, consejero delegado de la compañía desde 2003, como presidente del consejo, cargo que se hizo efectivo a finales de 2018. Con el fin de aumentar las ventas de su negocio full price, el grupo estadounidense diseñó una nueva estrategia en su mercado local.

Otro de los logros que se atribuyó el quinto mayo grupo de grandes almacenes del mundo fue el incremento de su base de consumidores. Igual que su rival Macy’s, Nordstrom se apoyó en su sistema de fidelización para seguir creciendo, con una contribución del 56% de las ventas totales de la compañía.

Las ventas de ecommerce también se incrementaron a doble dígito, representando el 30% del negocio total de Nordstrom en el último ejercicio. Pero además de expandir su negocio en la Red, el grupo estadounidense sigue creciendo offline y ultima la apertura un flagship store en Manhattan, siendo una de las grandes apuestas de la empresa de Washington para 2019. En un contexto en que sus rivales se repliegan en el offline, la compañía pondrá en marcha una macrotienda únicamente para su segmente femenino, ubicada en el corazón de Nueva York.

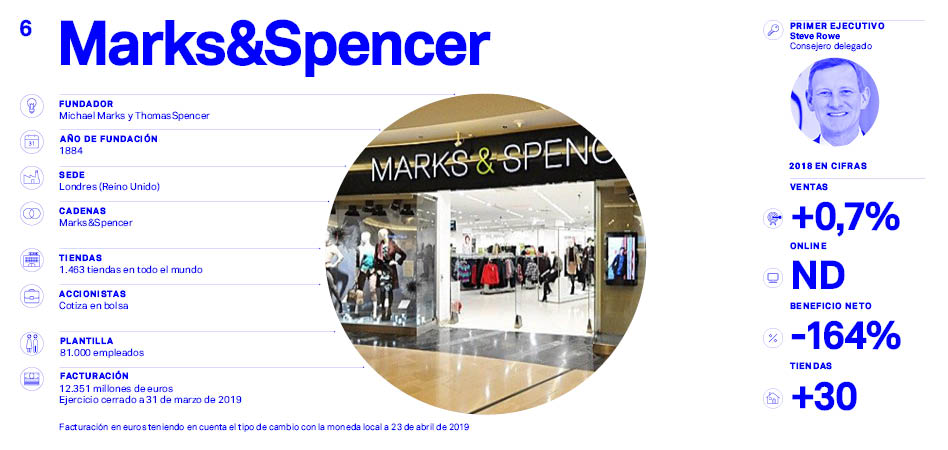

Marks&Spencer, reacción rápida o morir

“Marks&Spencer necesita cambiar y necesita hacerlo rápidamente”, sentenció Steve Rowe, consejero delegado del grupo británico de grandes almacenes. La empresa de Reino Undio le ha arrebatado este año la sexta posición a la chilena Falabella, mientras sigue adelante con su plan de reestructuración para volver a la rentabilidad.

El grupo británico inició hace unos años un duro proceso de transformación, que incluyó numerosos despidos, cierre de tiendas y la reordenación de su equipo directivo. En 2017, Marks&Spencer puso en marcha un nuevo plan de reestructuración para los próximos cinco años, que incluye todas las áreas de negocio de la empresa, desde gastronomía a moda y decoración.

En el intento de volverse una empresa más innovadora y seducir al nuevo consumidor, la compañía nombró un director de digital data y selló una alianza con Microsoft para llevar la inteligencia artificial a sus tiendas. En paralelo la empresa continuó reorganizando su cúpula con el nombramiento de Jill McDonald, como directora del área de moda y decoración y a Stuart Machin para el área de gastronomía.

Tras contraer un 1,4% sus ventas de moda en el último ejercicio, Marks&Spencer aceleró la reestructuración de su negocio de prendas de vestir, que implicó la reducción de rebajas y promociones para impulsar las ventas full price. La compañía destacó que en los últimos años perdió cuota del mercado de moda en Reino Unido frente a otros competidores como Asos o Amazon.

“Reconociendo los desafíos a los que nos enfrentamos y focalizándonos en nuestra transformación podremos volver a hacer de Marks&Spencer una empresa especial”, destacó Rowe en la presentación anual de resultados del grupo británico.

Falabella, crecimiento a golpe de adquisiciones para volcarse en el online

El grupo chileno de grandes almacenes vuelve a ser la primera y única empresa latinoamericana en aparecer en el listado, a pesar de haber bajado un escalón este año. En 2018, Falabella enfrentó la salida de su consejero delegado, la expansión en México y la compra de la plataforma de ecommerce Linio.

Con el Apocalipsis retail en la distancia y con un modelo de negocio que aún continúa siendo fuerte en Latinoamérica, Falabella aceleró su apuesta por ser una empresa 100% omnicanal. “Nuestro mayor logro será encontrar sinergias entre el canal físico y el online”, fue la frase que más repitió Gastón Bottazzini, consejero delegado del grupo chileno, en la presentación anual a los accionistas.

Bottazzini tomó el mando de Falabella el pasado junio, tras la salida de Sandro Solari, que se mantuvo como miembro del consejo de la empresa familiar, mientras que su hermano Carlo Solari continúa como presidente del hólding. Bottazzini llevaba años dentro de Falabella, ocupando el puesto de director de finanzas de la empresa chilena.

Pocos días después de la renuncia de Sandro Solari, Falabella selló una alianza con el gigante sueco Ikea para llevar las primeras franquicias de la cadena de decoración a Latinoamérica. Además, la compañía chilena reordenó su negocio de tiendas de bricolaje en Brasil.

Pero la mayor apuesta de Falabella durante el ejercicio fue la compra del portal de ecommerce Linio, que se concretó en agosto por 138 millones de dólares. Para encarar, el grupo chileno de grandes almacenes comunicó una ampliación de capital de 800 millones de dólares. Desde entonces, Falabella aceleró en innovación y omnicanalidad, siendo la primera empresa en introducir Google Pay en Latinoamérica y mejorando su sistema de click and collect, especialmente en su mercado local.

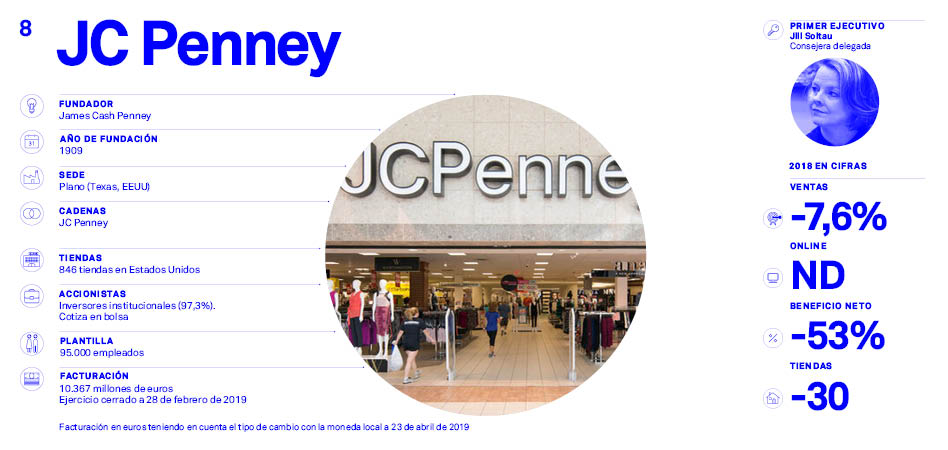

JC Penney, en busca de un nuevo capitán que guíe el rumbo

El octavo mayor grupo de grandes almacenes cerró otro año crispado. Para la estadounidense JC Penney, el último ejercicio estuvo atravesado por las idas y venidas en su cúpula tras la salida de su consejero delegado y director financiero.

“Estoy convencida de que JC Penney tiene la capacidad de encontrar mejores resultados financieros”, subrayó Jill Soltau, consejera delegada del grupo estadounidense desde octubre de 2018, después de que Marvin Ellis dejase el cargo en mayo del mismo año.

Al cambio de consejero delegado se le sumó también la salida del director financiero. En septiembre, Marvin Ellison abandonó su puesto y fue relevado de manera temporal por Michael Fung hasta el pasado marzo, cuando JC Penney colocó a Bill Wafford al frente del área de finanzas.

En el último ejercicio, JC Penney colocó al producto en el centro de su estrategia. La compañía se focalizó en mejorar la productividad de su inventario y se apoyó en marcas de moda deportiva como Nike, Adidas, Champion y Puma, además de introducir los artículos de Fitbit en sus tiendas.

De hecho, el sector del fitness y el wellness es una de las áreas por la que está apostando JC Penney. En el pasado ejercicio, la empresa estadounidense abrió 350 puntos de venta de la marca Shaquille O’Neal, además de comenzar a operar con la firma en su plataforma de ecommerce.

Isetan, innovación y un nuevo plan de negocio para seguir reinando en Asia

El mayor grupo asiático de grandes almacenes y el noveno a escala mundial ha afianzado su liderazgo apoyándose en tres pilares. En el último ejercicio, Isetan se marcó un único gran objetivo: ser el gran almacén del futuro.

En 2018, la compañía japonesa cumplió diez años del inicio de su plan de integración y se embarcó en una nueva etapa de crecimiento. En el último ejercicio, Isetan siguió adelante con el proceso de transformación de sus tiendas físicas y online que inició en 2017 y que finalizará en 2019.

Con el fin de mejorar su estrategia omnicanal, el grupo japonés aceleró en inteligencia artificial. Además, Isetan diseñó un nuevo plan de negocio en ecommerce, para mejorar su experiencia de compra en la Red, sacando provecho del big data. El tercer pilar de crecimiento corresponde a la expansión del negocio de retail del grupo nipón, tanto en su mercado local como en el extranjero.

Como han hecho muchos de sus competidores, la compañía remodeló algunos de sus grandes almacenes más emblemáticos para ofrecer una mejor experiencia de compra. En el último ejercicio, Isetan concluyó la primera etapa de las obras de remodelación del flagship store de Mitsukoshi Nihombashi, mientras que la de su cadena homónima en Shinjuku sigue bajo reforma.

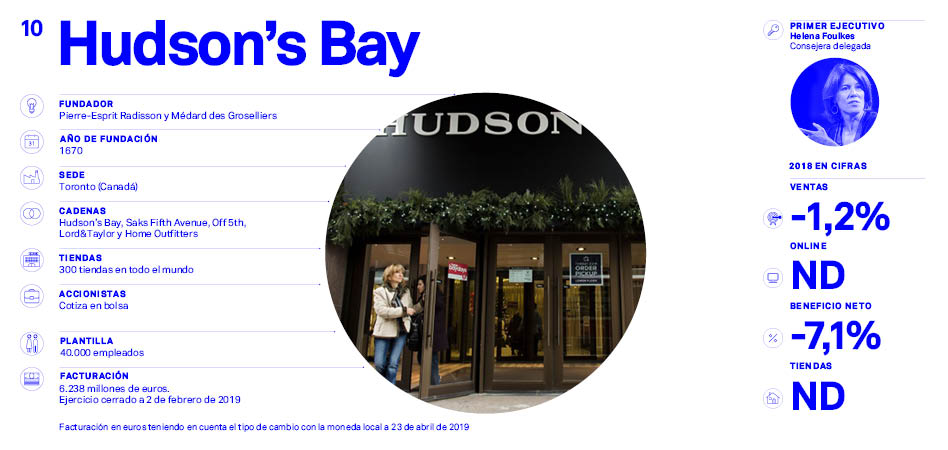

Hudson’s Bay, compras y desinversiones para volver a ser rentable

“Hoy somos una empresa mucho más sólida que hace un año”, fue la principal declaración de Helena Foulkes, consejero delegada de Hudson’s Bay en la presentación anual de sus resultados financieros. Simplificar sus líneas de negocio, fortalecer sus operaciones y mejorar su flujo de fondos fueron las principales estrategias imlementadas por el grupo canadiense para volver a rentabilidad.

Hudson’s Bay, que cerró otro año en números rojos, reordenó su negocio en el último ejercicio con desinversiones y más recortes. En junio, el décimo mayor grupo de grandes almacenes del mundo se desprendió de la plataforma de ecommerce Gilt, dos años después de hacerse con ella por 250 millones de dólares.

La reestructuración de la compañía canadiense también se trasladó a Lord&Taylor, tras la salida de su presidenta, Liz Rodbell, quien estuvo vinculada a la compañía durante más de tres décadas. Además, la empresa cerró su emblemática tienda en la Quinta Avenida de Nueva York.

Por otro lado, una de las mayores apuestas de la compañía fue la creación de una joint venture (empresa conjunta) con el grupo austríaco Signa por Kaufhof, cadena alemana que compró en 2015. Mejorar sus procesos de innovación fue otro de los objetivos del grupo canadiense en el último año. Para ello, Hudson’s Bay colocó a Stephen Gold como director tecnológico para acelerar la transformación digital de la empresa de grandes almacenes.