El Mapa de la Moda 2019 (VII): Los ‘ases’ globales de la perfumería

El ránking de los gigantes de la perfumería ha variado en el último ejercicio. Operaciones corporativas, fichajes y apuesta por la digitalización han protagonizado los últimos doce meses en el sector.

11 jun 2019 - 04:57

En un contexto de cambios acelerados, incertidumbre y transformación radical del sector, ni si quiera los grandes tienen su lugar asegurado en el olimpo de la moda. Por octavo año consecutivo, Modaes.es vuelve a realizar la serie El Mapa de la Moda, que realiza un recorrido por los principales operadores del sector y su evolución durante el último ejercicio.

¿Quién lidera el negocio de la moda infantil? ¿Quién pierde posiciones en los grandes almacenes? ¿Se mantiene el top 3 de la gran distribución?

Patrocinado por Mixer&Pack, El Mapa de la Moda es un documento de consulta para los empresarios, directivos y profesionales del negocio de la moda y de sus sectores auxiliares. Cada capítulo figurará en Modaes.es como un artículo de análisis, para más tarde pasar a formar parte de un Dossier de consulta disponible en Modaes.es.

Movimientos en las cúpulas, adquisiciones, operaciones corporativas y, sobre todo, digitalización. El negocio de la perfumería y la cosmética ha estado marcado por estas estrategias en los últimos doce meses.

A pesar de que es un sector con sus propias características, los retos de la industria de la cosmética no se alejan de los desafíos a los que se enfrenta el negocio de la moda. Hacer frente al cambio de paradigma con la irrupción de la digitalización es el mayor neto para las empresas del sector.

En este sentido, los grupos de perfumería y cosmética más han continuado invirtiendo en nuevas herramientas o start ups que refuercen su posicionamiento en este ámbito.

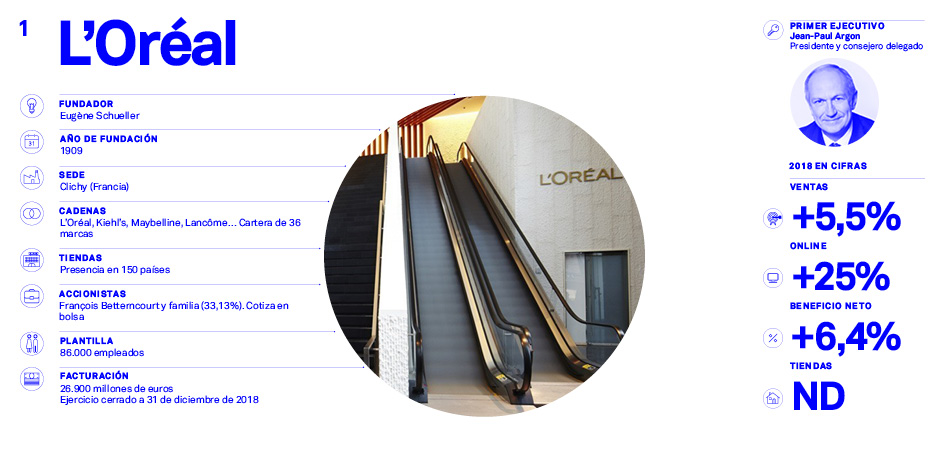

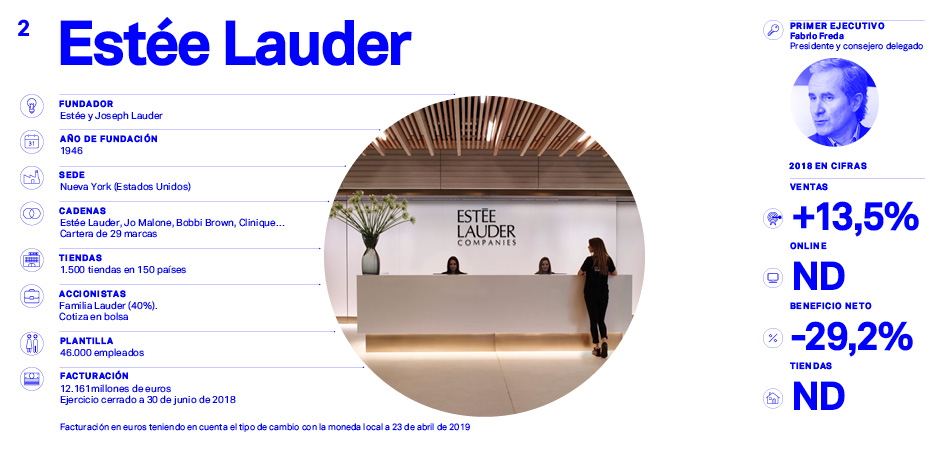

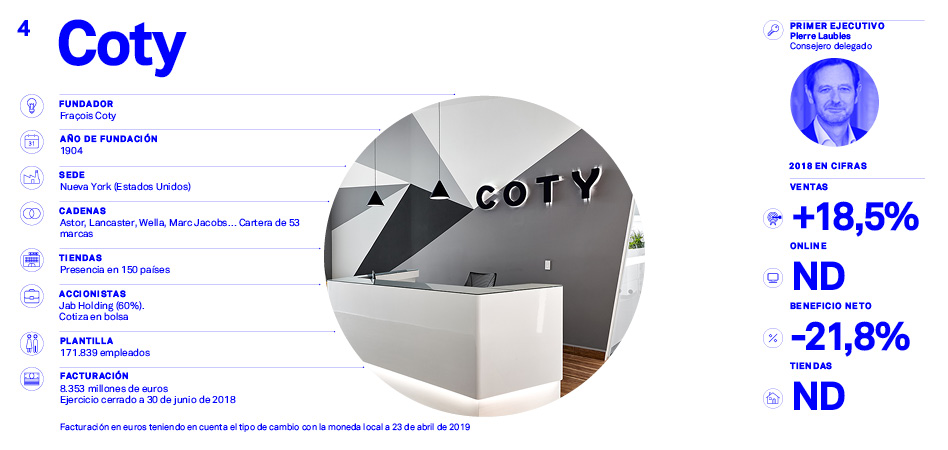

El top ten del ránking de mayores empresas de perfumería y cosmética se ha mantenido estable en 2018, con L’Oréal imbatible al frente, seguido de Estée Lauder y Shiseido. Sin embargo, el resto de la tabla ha sufrido alteraciones durante los últimos doce meses.

Coty ha adelantado a Beiersdorf, situándose en la cuarta posición de la lista, mientras que LG Household&Health ha saltado de la novena a la séptima posición del ránking. Avon ha adelantado a Amorepacific, que desciende hasta el número nueve de la tabla, sólo por delante de Natura&Co.

L’Oréal, la mejor evolución en diez años

Premium, digitalización e ecommerce. Estos han sido los tres pilares sobre los que L’Oréal ha basado su estrategia en el ejercicio 2018. El gigante francés continúa manteniéndose, imbatible, en el puesto número uno del ránking de mayores empresas de perfumería y cosmética del mundo.

El grupo finalizó el ejercicio con un beneficio neto de 3.895,4 millones de euros, un 8,8% más que el año anterior, y convirtiendo este avance en el mejor de los últimos diez años. La cifra de negocio de L’Oréal en 2018, por su parte, se elevó un 7,1%, hasta 26.937 millones de euros.

Durante el ejercicio, el grupo se ha reforzado en digitalización con la compra de ModiFace, una start up especializada en realidad aumentada e inteligencia artificial para cosmética. Es la primera vez que el gigante galo adquiere una empresa tecnológica.

“Lo digital está ahora totalmente integrado en nuestros equipos, en cada marca, en cada división y en cada mercado”, explicó Jean-Paul Argon, consejero delegado de L’Oréal. “La digitalización continúa siendo un potente acelerador para el crecimiento y estamos decididos a ser los primeros”, señalaba el directivo. El grupo explicó que parte de los buenos resultados se deben al avance de su ecommerce en países emergentes.

El grupo continuó engordando su cartera de marcas en 2018 con las adquisiciones de la empresa alemana de cosmética natural Logocos Naturkosmetik y Société des Thermes de La Roche-Posay. Además, L’Oréal también se ha hecho con el control de la compañía coreana Nanda y la marca Pulp Riot.

En el marco de adquisiciones, el grupo nombró en julio a una nueva responsable de compras Carol Hamilton. En paralelo, la empresa también ha reordenado su cúpula con talento de la casa para dirigir las divisiones de finanzas y lujo, con el objetivo de reforzar su división premium. Bajo esta premisa, la empresa ha invertido 15 millones de euros en su fábrica de Aulnay-sous-Bois, cerca de París, para impulsar la producción de perfumes de gama alta de su división L’Óreal Luxe.

Estée Lauder, doble velocidad en plena transformación

Estée Lauder ha cerrado un ejercicio lastrado por su plan de reestructuración. La empresa puso en marcha en 2016 la estrategia Leading Beauty Forward, en la que continúa inmersa y tiene previsto finalizar en 2021. En el marco de este plan, el grupo ha llevado a cabo iniciativas durante el último ejercicio que han disparado sus costes.

Como consecuencia de la implantación de medidas adicionales en su estrategia, el grupo finalizó el ejercicio con un beneficio neto de 1.108 millones de dólares (968,4 millones de euros), un 11% menos. Sin embargo, la empresa continuó expandiendo su negocio tras registrar un alza del 16% de su cifra de negocio en 2018, hasta 13.683 millones de dólares (11.959 millones de euros).

Asia-Pacífico y la división de cuidado de la piel fueron los vectores de crecimiento de Estée Lauder en los últimos doce meses. La empresa disparó su facturación en la región asiática un 29% en 2018 mientras que los ingresos por productos de cuidado de la piel registraron un alza del 24% en el periodo.

La empresa explicó, además, que otros de sus mayores desafíos es la incertidumbre económica en sus principales mercados. Estée Lauder continúa sufriendo la disminución del tráfico minorista relacionado con el Apocalipsis retail en Estados Unidos. El grupo añadió que el Brexit y los entornos macroeconómicos de las regiones de Brasil y Oriente Medio le han hecho operar de manera más cautelosa.

Durante el ejercicio, el grupo ha reordenado su dirección en Europa con un nuevo responsable para la región. La empresa ha designado a Nahan Moris, hasta entonces director de la división de travel retail del grupo en Norteamérica como vicepresidente y director general de la compañía en Europa. Además, Estée Lauder también ha reforzado su máximo órgano de gobierno con la incorporación de dos nuevos miembros expertos en digitalización. Jennifer Hyman y Jennifer Tejada son las dos nuevas directivas que han tomado una silla en el consejo de administración de la compañía.

Shiseido, más rentabilidad e inversión en 2018

A por la segunda ronda. Shiseido ha cerrado en 2018 la primera fase de su estrategia Vision 2020 que puso en marcha en 2015. El grupo encara ahora la segunda parte de su plan, que pasa por acelerar su crecimiento a través de la implantación de nuevas herramientas digitales, el desarrollo de nuevos negocios y la inversión en márketing enfocada en su división Prestige brands.

Con el objetivo de cumplir con su plan de crecimiento, Shiseido ha reordenado su cúpula en el último ejercicio. El grupo japonés ha colocado a Marc Rey, hasta ahora director de la empresa en el continente americano, al frente de su proceso de expansión, que también pasa por reforzarse en la división de travel retail.

Bajo el marco de Vision 2020, el grupo ha dado un paso importante con la puesta en marcha de un nuevo centro de innovación en la localidad de Yokohama (Japón), que albergará un área de investigación para la elaboración de productos personalizados, así como el estudio de nuevas líneas de negocio. La compañía ha destinado 40.000 millones de yenes (320 millones de euros) a la construcción del hub, que cuenta con 17 plantas.

Siguiendo con su estrategia de innovación, Shiseido anunció también en 2018 la apertura de un centro de innovación en China, China Business Innovation Investment Representative Office, con el objetivo de crear nuevas empresas y aliarse con las start ups del sector. Con este movimiento, el grupo sigue los pasos de algunos de sus competidores, como L’Oréal o Coty.

Otro de los pasos que ha dado Shiseido dentro de su plan de expansión es el relanzamiento de la firma Laura Mercier, que compró en 2016, con el objetivo de que aporte entre 350 millones de dólares (302 millones de euros) y 400 millones de dólares (345 millones de euros) adicionales en ventas.

Con la estrategia en marcha, Shiseido finalizó 2018 triplicando su beneficio, hasta 61.400 millones de yenes (492,3 millones de euros), que en 2017 había visto lastrado por la pérdida ordinaria que le generó la marca Bare Escentuals. Las ventas del grupo, por su parte, se situaron en de 1.094,8 billones de yenes (8.779.4 millones de euros), un 8,9% más.

Coty, cambio en el accionariado bajo un nuevo mandato

El ejercicio 2018 ha estado marcado para Coty por el movimiento en su cúpula y accionariado. El grupo, que ha logrado reducir sus números rojos hasta 169 millones en 2018 y saltar al cuarto puesto del ránking, sacudió su dirección el pasado noviembre con la salida de su consejero delegado, Camillo Pane. El directivo fue sustituido por Pierre Laubies. En paralelo, la compañía reordenó también su consejo de administración tras colocar como nuevo presidente a Peter Harf y nombrar como consejero independiente a Erhard Schewel.

Tras la llegada de Laubies, Coty ha dado forma a su nuevo equipo con nuevas incorporaciones. El grupo ha fichado durante el ejercicio a tres ejecutivos para las áreas de finanzas, cadena de valor y operaciones de su división de gran consumo. Pierre-André Terisse, Luc Volatier y Gianni Pieraccioni serán los respectivos encargados de dirigir estas áreas.

Además, en el marco de su estrategia de acelerar en digitalización, Coty también ha incorporado un nuevo responsable de ecommerce y transformación digital de la marca. Antoine Borde será el encargado de reforzar el negocio online de Coty Luxury.

Tras este nombramiento, la empresa ha continuado dando pasos en su estrategia de innovación digital. El grupo ha puesto en marcha un proyecto de realidad virtual en el punto de venta, que ya se ha implantado en algunos mercados y consiste en proporcionar una experiencia 3D y olfativa para sus clientes.

Con todo, el mayor cambio en Coty ha llegado después del cierre del ejercicio. El grupo Jab Holding, que controlaba el 40% de las acciones de la empresa, ha ampliado su participación hasta el 60% tras comprar un paquete de 150 millones de acciones por valor de 1.750 millones de dólares.

Beiersdorf se sube a la ola de las ‘start ups’ tras modificar su dirección

Beiersdorf también ha cerrado un ejercicio marcado por cambios en su equipo de gobierno. La compañía alemana inició en junio la búsqueda de un nuevo consejero delegado. En septiembre, la empresa nombró a Stefan Loecker, hasta entonces director adjunto y de estrategia de la compañía, primer ejecutivo del grupo.

Tras los cambios en la primera línea de mandato, el grupo continuó modificando su equipo con nuevos nombramientos para pilotar las regiones de Oriente Próximo y América y la división de consumo. Ramon A. Mirt será el responsable del negocio del grupo en estos dos mercados, mientras que May Shana’a y Harald Emberger dirigirán el segmento de negocios de consumo.

Bajo el nuevo mandato, Beiersdorf, ha trazado una nueva hoja de ruta que pasa por reforzar el negocio de Beiersdorf en Europa, donde prevé destinar entre setenta y ochenta millones de euros. Los planes de la compañía tienen como objetivo registrar un crecimiento rentable a largo plazo en la región para abordar los cambios del mercado actual.

La estrategia del grupo se basa en cinco vectores: entrada en nuevos mercados, reforzar la categoría de productos del cuidado para la piel, potenciar la digitalización y mejorar la productividad y el compromiso social de la empresa. Basándose en este plan, el grupo espera registrar un crecimiento de entre el 4% y 6% hasta 2023.

La digitalización también ha sido uno de los puntos clave del negocio de Beiersdorf en el último ejercicio. La empresa ha puesto en marcha su propia aceleradora de start ups siguiendo la estela de otros grandes grupos, como L’Oréal, Coty o L’Occitane. Nivea Accelerator NX, la nueva aceleradora de la compañía, tiene sede en Seúl (Corea del Sur).

LVMH Perfumes, crecimiento apoyado en sus marcas

LVMH ha continuado potenciando su división de perfumería y cosmética durante el ejercicio 2018. Esta área del grupo ha experimentado un crecimiento del 9,5% en el periodo, hasta 6.092 millones de euros.

El grupo señaló que, a pesar de encontrarse en un entorno altamente competitivo, tiene como objetivo potenciar sus diferentes marcas para ganar cuota de mercado. La estrategia de la compañía se basará en impulsar la innovación, retail y márketing digital. El foco de la nueva estrategia de LVMH Perfumes será la experiencia de cliente y las categorías premium.

La empresa explicó que la evolución positiva de sus resultados se debe principalmente al impulso del negocio en los establecimientos físicos de la compañía, así como el buen desempeño de sus productos de cosmética en la región de Asia Pacífico, uno de sus vectores de crecimiento.

El negocio de Parfums Dior fue una de las divisiones que mejor evolucionó durante el ejercicio, consolidando su presencia en Asia, fortaleciéndose en el área digital con la implantación de una nueva estrategia de márketing y desarrollando el concepto boutique Maison Christian Dior.

LVMH Perfumes también potenció la expansión de Guerlain durante el último ejercicio a través de la apertura de nuevos establecimientos. El área de perfumes Givenchy también registró un fuerte desarrollo en 2018 gracias al reforzamiento de su negocio en Europa y la consolidación de su división de cosmética de color en Asia. El mismo resultado tuvo el negocio de Kendo Beauty by Rihana, que ha registrado un fuerte crecimiento en la región asiática.

LVMH Perfumes ha superado los 350 establecimientos en el último ejercicio, tras la apertura de 52 nuevas tiendas. La empresa, además, también ha apostado por potenciar sus marcas a través de invertir más capital. En concreto, el grupo ha ampliado su inversión en la división de perfumería y cosmética un 15,3%, hasta 330 millones de euros.

LG Household&Health, a por Norteamérica

En el ejercicio 2018 LG Houselhold&Health ha ampliado su foco más allá de la región asiática. El grupo, que este año ha escalado dos posiciones en el ránking hasta situarse en el número siete de las mayores empresas de perfumería y cosmética del grupo, ha situado su estrategia de expansión en Norteamérica.

La compañía ha protagonizado una nueva operación corporativa dentro del sector con la compra del negocio de Avon en la región norteamericana al fondo Cerberurs. La empresa coreana ha desembolsado 125 millones de dólares (111,6 millones de euros) con el objetivo de potenciar su presencia en el mercado estadounidense y apuntalar su crecimiento internacional.

“Esperamos poder aprovechar el éxito de Avon North America para impulsar el compromiso de los clientes y el crecimiento a largo plazo en este mercado”, explicó Suk Cha, consejero delegado de la compañía. En la región LG Houselhold&Health sólo está presente con las marcas Belif y The History of Whoo.

A pesar de la “volatilidad del mercado”, la compañía ha continuado creciendo durante el ejercicio, registrando un alza del 10,5% de su cifra de negocio, hasta 6.747 millones de wones (5.254 millones de euros). El beneficio del grupo, por su parte, se ha incrementado un 12% en el periodo.

En paralelo, la compañía ha continuado potenciando su crecimiento a golpe de adquisiciones con el objetivo de reforzar su presencia en mercados internacionales. Durante el ejercicio, LG Houselhold&Health ha comprado el distribuidor tailandés Whoo y ha tomado el control de la japonesa Evermere Holdings.

La compañía también ha reforzado su estrategia de expansión internacional con el lanzamiento de su firma Kbeauty en Canadá, donde ya está presente a través de sus marcas Belif, The Face Shop y Fruit&Passion.

Avon, vuelta al rojo en plena transformación

Avon ha vuelto a teñir de rojo sus cuentas en el ejercicio 2018. La compañía estadounidense, especializada en la venta directa, registró unas pérdidas de 21,8 millones de dólares (19,2 millones de euros) en un ejercicio en plena transformación. Las ventas del grupo también se situaron a la baja en el periodo, registrando una caída del 5,7%.

Además, la compañía ha protagonizado una de las mayores operaciones corporativas del sector tras pasar a manos de la brasileña Natura&Co el pasado mayo por 1.800 millones de dólares.

El negocio de Avon ha estado marcado en el último ejercicio por el avance en su reestructuración y la venta de sus operaciones en Norteamérica al grupo surcoreano LG Houselhold&Health. El grupo, que se encuentra inmerso desde hace varios años en un plan de transformación con el objetivo de regresar a rentabilidad y apuntalar su crecimiento, ha fichado a un nuevo directivo como responsable de esta estrategia.

La empresa ha situado como líder de su estrategia de cambio a Kay Nemoto. En su nuevo rol, Nemoto se centrará en agilizar el negocio, impulsar la responsabilidad y acelerar el plan de cambio con el objetivo de construir una organización en Avon que sea efectiva y de alto rendimiento.

Como parte de su estrategia de reestructuración, en 2018 la compañía ejecutó otro recorte de su plantilla. Avon despidió a 2.300 trabajadores, el 10% de su equipo, para ahorrar hasta 97 millones de dólares (84,7 millones de euros).

Bajo el nombre de Open Up, la estrategia de la compañía pasa por convertir a Avon en una empresa ágil, más eficiente, dinámica y totalmente digital. Uno de los vectores de crecimiento de la es adaptarse a las demandas de las nuevas generaciones y conquistar al público millennial y, en ese sentido, el grupo se ha volcado en el ecommerce. Por otro lado, el grupo también se encuentra inmerso en un proceso de reposicionamiento de marca para atraer a una clientela con un poder adquisitivo superior a la habitual. Con ese objetivo, Avon ha lanzado la línea Mission, especializada en el cuidado de la piel.

Amorepacific, más Asia, menos Europa

Lujo, diversificación y digitalización ha sido los vectores más importantes de la compañía surcoreana de cosmética Amorepacific en 2018. La región asiática, además, ha continuado liderando el foco de expansión de la compañía en el último ejercicio.

En Asia, la empresa ha optado por el travel retail como canal para potenciar su división de lujo. La compañía ha continuado, además, centrando su estrategia en una de sus principales marcas, Sulwhasoo, a través de la diversificación de nuevas líneas de producto como el lanzamiento de First Care Activating Serum EX o Timetreasureline. Además, Amorepacific ha reforzado el resto de sus marcas con nuevas estrategias de márketing.

La digitalización ha sido otra de las puntas de lanza del grupo surcoreano durante los últimos doce meses. El canal online de la empresa ha experimentado un sólido crecimiento durante el último ejercicio. Los planes de la compañía pasan por reforzarse en la región asiática a través del desembarco en nuevos mercados como Japón, Australia y Filipinas.

En Norteamérica, el negocio de Amorepacific ha registrado un sólido crecimiento en el último año. La estrategia de la empresa en la región ha pasado por reforzar su división de productos de cuidado de la piel, la alianza con Sephora dentro de los grandes almacenes JC Penney y la entrada de la marca Mamonde en algunos establecimientos de la cadena Ulta en el país.

En Europa, en cambio, el negocio del grupo no se ha fortalecido en el periodo. La empresa se ha quedado sin la licencia de distribución de la marca Lolita Lempicka y ha vendido su planta industrial de Chartes (Francia) a Christian Dior Parfums. Sin embargo, el grupo ha renovado la licencia de distribución de Goutal Paris con el objetivo de ampliar el negocio a escala global.

Natura&Co, más tamaño en Latinoamérica

Natura&Co continúa sufriendo en sus resultados los efectos de la compra de The Body Shop, que se ha visto reflejada en su cuenta de resultados de 2018. La compañía ha encogido un 18,2% su beneficio neto, mientras que la cifra de negocio se elevó un 36%, hasta 9.852,7 millones de reales (2.632,3 millones de dólares). Además, el grupo ha continuado apostando por la adquisición de nuevas marcas con la compra de Avon por 1.800 millones de dólares.

Desde que agrandó su cartera de marcas, la compañía brasileña se encuentra inmersa en un proceso de reestructuración que pasa por reforzar su expansión con retail, especialmente de su marca homónima, y el reordenamiento de su cúpula directiva con el nombramiento de nuevos directivos para pilotar áreas estratégicas del grupo.

En ese sentido, la compañía ha ampliado su consejo de administración con el nombramiento de varios directivos en los últimos doce meses. Natura ha incorporado a Ian Bickley, ex directivo de Tapestry, y a Jessica DiLullo Herrin, fundadora y consejera delegada de Stella&Dot, a su máximo órgano de gobierno.

Además, en los últimos doce meses Natura&Co ha reordenado su capital con el regreso de

Westwood Global Investments a su accionariado. El fondo de capital riesgo ha tomado el 5,3% del capital del gigante brasileño de la cosmética, con la adquisición de 21,7 millones de acciones.

Tras concluir la estrategia de crecimiento de su marca homónima, Natura ha desarrollado nuevas estrategias para las marcas Aesop y The Body Shop. En este sentido, durante el último ejercicio, el grupo ha tomado el control de la red de tiendas de The Body Shop en Latinoamérica. La cadena inició en 2018 la segunda fase de su plan de transformación, que pasa por rejuvenecer la marca, reforzarse en omnicanalidad y rediseñar la estructura operativa.

Aesop, por su parte, ha continuado con su plan de expansión en el ejercicio 2018, con el foco puesto en dos objetivos: penetrar en mercados extranjeros, continuar desarrollando productos innovadores y afianzarse en digitalización.